⇒ Le commerce comprend plusieurs secteurs :

♦ Selon le type de commerce- Le commerce de gros et intermédiaires (courtiers, commissionnaires) : le commerce de gros (670Md€ de chiffre d’affaires), et les intermédiaires du commerce (135Md€),

- Et le commerce de détail : le commerce de détail (518Md€), et le commerce et réparation de l’automobile (131Md€).

Depuis 2010, le chiffre d’affaires total du commerce de détail a augmenté de 18%, dont +160% pour le commerce électronique.

♦ Selon le type de produit

- L’alimentaire, spécialisé ou généraliste, représente la moitié du chiffre d’affaires du secteur, la moitié des emplois et plus du 1/3 des points de vente.

- L’équipement de la maison (électroménager, textile, meubles…) représente 14% des emplois, 13% du chiffre d’affaires et 13% des points de vente et un recul de 3,7% entre 2013 et 2018,

- L’équipement de la personne (habillement, chaussure, maroquinerie, hygiène, beauté, horlogerie-beauté, etc.) représente 10% du chiffre d’affaires du secteur, 20% des points de ventes et 13% des salariés et une croissance de 4% entre 2013 et 2018.

⇒ Selon la taille des entreprises et le type de vente

♦ Le chiffre d’affaires du commerce de détail est réalisé pour moitié par des grandes entreprises et des entreprises de tailles intermédiaires, pour 27% par des PME et pour 23% par des TPE, la répartition des emplois étant globalement du même ordre.♦ Les grandes surfaces d’alimentation générale restent dominantes dans les ventes au détail mais leur part de marché s’érode : en 2018, la part de marché est de 65%, en baisse de 3,4 points par rapport à 2010, en raison du repli marqué des supermarchés.

♦ Sur cette période, la vente à distance a progressé de 2,8 points, mais sa part de marché reste marginale (4,2% en 2018). Les sites de e-commerce (drives, livraison à domicile, etc.) se développent, qu’ils soient concurrents ou intégrés par les acteurs classiques.

♦ Les commerces d’alimentation spécialisés, y compris l’artisanat commercial, maintenaient globalement leur position avec 18,5% du marché en 2018.

♦ Les produits non alimentaires sont majoritairement vendus par les magasins spécialisés (56,4% des ventes, en légère baisse de 0,7 point depuis 2010) ; les grandes surfaces d’alimentation générale détiennent 14,5% du marché des produits non alimentaires, en baisse de 1,8 point par rapport à 2010, notamment chez les hypermarchés (– 2,7 points), au profit des supermarchés et de la vente à distance (5,6% de part de marché en hausse de 1,2 point) notamment dans l’habillement.

⇒ Les stratégies des acteurs du commerce

Il existe dans le secteur autant de stratégies que d’acteurs, mais quelques grands traits peuvent être soulignés :♦ Les enseignes spécialisées ont l’opportunité de se tourner vers une approche « servicielle » du commerce par laquelle elles pourraient fédérer leur communauté (une enseigne de sport pourrait proposer des équipements de sport, mais également des activités sportives comme des cours ou des conseils avec des experts),

♦ Certaines enseignes de la grande distribution commencent à s’adapter en segmentant les offres pour les adresser à des clientèles de plus en plus distinctes les unes des autres.

♦ Le développement d’une offre numérique : le baromètre ACSEL-Google de 2021 révèle : 68% des enseignes estiment que le numérique est un relai de croissance ; idem pour des entreprises de plus de 20 salariés, selon le baromètre de France Num, où 78% des dirigeants de TPE/PME estiment que le numérique représente un bénéfice réel pour leur entreprise.

Une étude menée par Google et Leroy Merlin confirme : 52% du chiffre d’affaires de l’enseigne est lié à un moment du parcours du consommateur au numérique.

⇒ Les modes de consommation évoluent :

♦ Progression du bio, du vrac, des produits « sans », un attachement à la production locale, la seconde main, les produits végans.♦ Le commerce en ligne, en concurrence ou complémentarité avec le commerce en magasin ?

Avec la crise, essor important du drive, du click & collect, du « quick commerce (faire ses courses via une application et être livré chez soi ou sur le lieu où l’on se trouve en dix ou quinze minutes maximum).

En 2020, près de 42 millions de Français ont passé commande en ligne, pour 1,8Md de transaction, une progression de 1,5 million de consommateurs, qui permet à la vente de biens en ligne d’atteindre un chiffre d’affaires de l’ordre de 61Md€ (la France est déjà le second marché européen du commerce en ligne).

Par nature, les sociétés du commerce sont davantage engagées dans la vente en ligne : 24% de celles de 10 personnes ou plus en réalisent. 83% des ventes en ligne sont réalisées via leur propre site web, ou à la fois sur leur site et des places de marché (12%) ou uniquement sur des places de marché (6%). Au total, le e-commerce représente 10% du commerce de détail de biens en 2019, selon la Fevad.

La part des individus ayant fait un achat sur internet au cours des douze derniers mois est passée de 39% en 2009 à 64% en 2019 selon l’enquête TIC ménages de l’Insee. Ce taux est supérieur à 80% chez les moins de 45 ans.

Dans le même temps, 7 français sur 10 préfèrent acheter en magasin, motivés par le conseil (contact humain, écoute, disponibilité, expertise citée par 90% des consommateurs), la possibilité de toucher et d’essayer les produits (citée par 85% des consommateurs), qui se traduit par un taux de transformation 20 fois supérieur en boutique qu’en ligne. Nombre d’entre eux sont également attirés par la valorisation du produit sur les réseaux sociaux.

Toutefois, le 1er site français de ventes entre particuliers revendique 30 millions de visiteurs uniques par mois, près d’un tiers des Français ont acheté un vêtement ou un accessoire d’occasion en 2020 contre 16% en 2018.

⇒ Les demandes des consommateurs

♦ Cela s’accompagne d’un souhait toujours plus grand des consommateurs pour une meilleure information sur les produits (composition, label, indication de l’origine, nutriscore et bientôt score environnemental et social).♦ Les comportements alimentaires se transforment, notamment sous l’effet des préoccupations liées à la santé et à l’environnement : baisse de la consommation de produits carnés, hausse de la consommation de fruits et légumes et des produits issus de l’agriculture biologique…

♦ Cependant, pour une fraction des consommateurs, le critère du prix reste dominant en raison du poids des dépenses contraintes et de première nécessité dans leur budget. Ainsi, selon l’Insee, en 2017, l’alimentation représente 22% des dépenses de consommation des ménages les plus modestes contre 17% des dépenses de l’ensemble des ménages, et seulement 14% des dépenses des ménages les plus aisés.

♦ Dans leur recherche de qualité des produits, les consommateurs sont plus nombreux à fréquenter plusieurs magasins en fonction des produits recherchés. 57% ont fait leurs courses dans plus de 5 circuits de distribution alimentaires en 2017 contre 39% en 2012.

Les super et hypermarchés restent dominants : les 3/4 des consommateurs interrogés par le Crédoc les fréquentent au moins une fois par mois, mais l’hypermarché est en perte de vitesse avec une baisse de 6 points sur la fréquentation hebdomadaire entre 2012 et 2017 au profit des supermarchés, supérettes et commerces de proximité.

⇒ Une dynamique inégale du commerce de proximité dans les territoires

♦ Selon le Crédoc, en 2017, la proximité était le premier critère de choix d’un magasin devant les prix proposés.Entre 2009 et 2015, l’effectif salarié des pôles commerciaux du commerce de proximité s’est accru de 1,2% par an. Mais cette dynamique est davantage portée par des pôles commerciaux situés en périphérie des villes (+ 2,3% par an), tandis que les effectifs des pôles de centre-ville restaient stables (+ 0,2%).

En dehors des pôles commerciaux, les effectifs du commerce de proximité ont diminué de 1,2% par an.

♦ Les dynamiques démographiques et commerciales des territoires sont liées. L’emploi salarié se replie nettement dans 27% des pôles de périphérie implantés dans des aires d’attraction des villes en recul démographique, contre 18% dans les aires les plus dynamiques démographiquement. L’écart est encore plus net pour les pôles de centre-ville, respectivement 57% et 30%.

La déprise du commerce de proximité de centre-ville est ainsi plus marquée dans les petites et moyennes villes, notamment dans les aires d’attraction des villes de moins de 200 000 habitants.

En revanche, le commerce de centre-ville résiste mieux dans les territoires attractifs tant en matière démographique que touristique.

⇒ A l’étranger

♦ Aux États-Unis, entre 2011 et 2020, la croissance en valeur du commerce a cru de 41% d’après le Bureau of Economic Analysis, alors que le nombre d’établissements n’a augmenté que de 2% et que l’emploi dans le commerce de détail a reculé depuis 2016 au profit du secteur de la logistique et de l’entreposage.♦ Le Royaume-Uni comptabilise une destruction nette depuis 2016 de l’ordre de 20 000 magasins d’après le Center for Retail Research, et d’après PWC, 40 500 enseignes auraient été fermées depuis 2016.

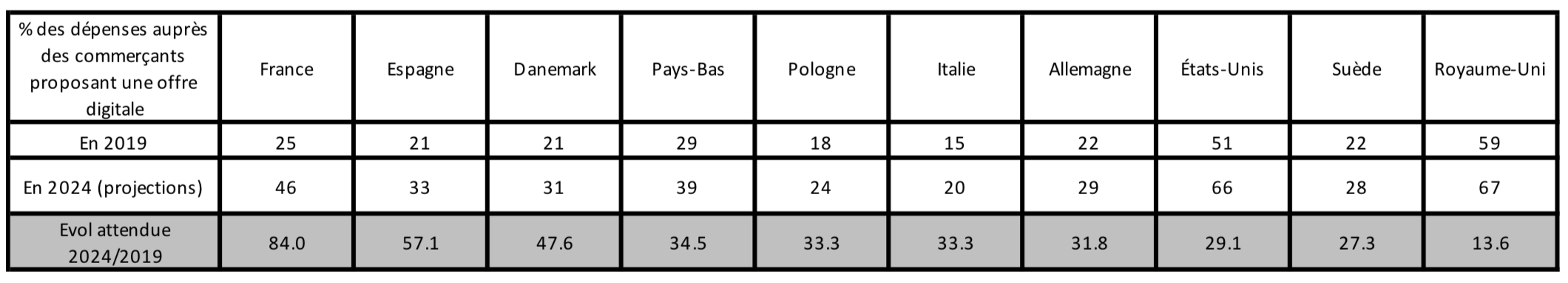

♦ La progression des ventes en ligne attendues entre 2019 et 2024 sont particulièrement importantes en France, en Espagne, au Danemark et peu au Royaume-Uni.

Lire aussi “LES MUTATIONS DANS LE SECTEUR DU COMMERCE : Avec les contributions des services économiques de Berlin, La Haye, Rome, Ottawa, Stockholm, Pékin, Londres et Washington” DG Trésor, décembre 2021

- une croissance continue de l’offre de nouveaux produits pour refléter l’évolution de la demande des consommateurs (baisse de la part de la part des dépenses alimentaires dans le budget des ménages ; segmentation croissante de la demande),

- une adoption rapide de nouvelles technologies, et en particulier de ventes en ligne, mais aussi de paiements en ligne et d’expérimentation de parcours clients mettant en avant les smartphones. Et de manière singulière, en Chine, qui est le pays où la numérisation est la plus avancée, une expérience des réseaux sociaux comme intermédiaires de la vente, à l’appui d’influenceurs au rôle croissant,

- d’importants investissements dans l’omni-canal, qui vont de pair avec un dynamisme du secteur logistique,

- et pour la plupart des pays, à l’exception notable du Royaume-Uni, une consolidation accélérée du secteur, avec les plus grands détaillants qui prennent des parts de marché croissantes.

Les dynamiques du secteur du commerce se distinguent d’un pays étudié à l’autre.

♦ Le premier des facteurs qui distinguent ces situations est la situation macro-économique :

- la Suède est un marché dynamique pour la vente au détail du fait d’une population croissante, des gains de pouvoir d’achat en raison des baisses de prélèvements obligatoires mises en œuvre depuis plusieurs années et surtout de la hausse des revenus réels de 40% depuis les années 2000,

- l’Allemagne, en raison de sa démographie en berne, est moins dynamique.

♦ Certaines initiatives publiques mettent l’accent sur les aides à l’investissement pour la numérisation des TPE/PME (exemple de l’Italie, de l’Allemagne, du Canada).

D’autres initiatives publiques sont plus concentrées sur la revitalisation des territoires les moins attractifs (en Allemagne, au Royaume-Uni, aux Pays-Bas, et aux États-Unis).

Globalement les moyens consacrés et les réponses aux évolutions du commerce sont hétérogènes : aides à l’investissement, adaptation de la fiscalité, aménagement commercial, stratégie quant à la logistique urbaine ou à la formation de la main d’œuvre et à la gestion des compétences. La difficulté à articuler ces dispositifs de façon lisible semble être commune aux pays étudiés, d’autant plus que différents échelons (national et local) sont impliqués.

Pour en savoir davantage : https://www.tresor.economie.gouv.fr/Articles/2021/12/02/etude-comparative-internationale-les-mutations-dans-le-secteur-du-commerce

"Assises du commerce", Bercy, dossier de presse, décembre 2021